“APOIO AO DESENVOLVIMENTO DE NORMAS, PROCESSOS DE CERTIFICAÇÃO E PROGRAMAS DE ACREDITAÇÃO DE CERTIFICADORAS DE PRODUTOS ORGÂNICOS ORIUNDOS DA AGRICULTURA FAMILIAR NO BRASIL PARA COMERCIALIZAÇÃO NO MERCADO INTERNO E EXTERNO”

Os Supermercados e o Consumo de Frutas, Legumes, Verduras, (FLV) Orgânicos Certificados

Julia S. Guivant, Coordenação geral e redação final

Maria Fernanda de A. C. Fonseca

Fábio Sampaio V. Ramos

Marina Scheiwezer

ffonseca@netflash.com.br

Relatório Final de Pesquisa

Agosto 2003

INDICE

INTRODUÇÃO

PRIMEIRA PARTE.

OS SUPERMERCADOS NO SISTEMA AGROALIMENTAR (SAA)

1. O contexto internacional

2. O setor supermercadista no Brasil

SEGUNDA PARTE.

A COMERCIALIZAÇÃO DOS PRODUTOS ORGÂNICOS E.

O PAPEL DOS SUPERMERCADOS.

1. O contexto internacional

2. Estratégias dos supermercados na comercialização de orgânicos.

3. Comercialização de orgânicos em supermercados no Brasil

TERCEIRA PARTE.

A CARACTERIZAÇÃO DOS CONSUMIDORES ORGÂNICOS.

1. O contexto internacional

2. Problemas nas pesquisas sobre perfil e motivações dos consumidores. 3. Um estudo sobre perfil dos consumidores orgânicos desde o ponto de vista do setor supermercadista no Brasil

QUARTA PARTE.

RELAÇÕES ENTRE SUPERMERCADOS, FORNECEDORES E CONSUMIDORES.

1. Etapas nas relações entre supermercados e fornecedores.

2. A perspectiva dos fornecedores.

2.1) Empresa A.

2.2) Empresa B.

2.3) Empresa C.

3. A Perspectiva dos Supermercados.

3.1. Casas Sendas.

3.2.Carrefour

3.3. Supermercados Pão de Açúcar

3.4. Supermercados Zona Sul

4. A perspectiva dos consumidores.

5. O problema do preço.

5.1. Pesquisa de campo sobre preços.

5.2. Caracterização das marcas.

5.3. Comparações de preços.

6.Análise dos dados.

6.1.Comparações entre fornecedores, supermercadistas e consumidores.

6.1.1. Relações entre fornecedores e supermercadistas.

6.1.2. Relações entre fornecedores e produtores.

6.1.3. Algumas observações sobre as interfaces entre fornecedores, supermercados e consumidores

CONCLUSÕES

SUGESTÕES

BIBLIOGRAFIA

ANEXO 1.

ANEXO 2.

Introdução

Há uma significativa concentração de estudos no Brasil sobre os mercados alternativos de produtos orgânicos, que se orientam a quem já está disposto a incorporar na sua dieta tais produtos ou que compartilha valores e estilos de vida identificados de uma forma difusa com o que se entende por movimento de agricultura orgânica. A falta de atenção para o que acontece no espaço dos supermercados corresponde com tensões presentes nos debates entre associações de produtores, ONGs, certificadoras e pesquisadores. Os argumentos dividem-se entre os que se posicionam contra a comercialização nos supermercados por considerar que estabelecem contratos que prejudicam significativamente o produtor familiar e elitizam o consumo de orgânicos, e os que sustentam as vantagens e inevitabilidade de entrar nas redes de varejo principalmente nos grandes centros urbanos sem por isto ter que renunciar aos princípios e valores que orientam tal produção, garantindo um mercado permanente, possibilidades no planejamento da produção, e recebimento relativamente em dia. Estes argumentos refletem o dilema que enfrentam produtores e distribuidores de alimentos orgânicos sobre se permanecer como um movimento social, uma nova forma de estimular o desenvolvimento social, ou como mais outra cadeia produtiva de alimentos.

Mas, paralelamente a estes debates, a medida que a produção e o mercado de alimentos orgânicos foi se expandindo durante os anos 90, tanto no contexto internacional quanto no Brasil, os supermercados passaram a ter um papel dominante principalmente nos grandes centros urbanos em relação aos outros canais alternativos de comercialização, revertendo o papel que tinham as tradicionais lojas de produtos naturais e as feiras. Entretanto, a introdução dos supermercados nas redes de comercialização de produtos orgânicos coexiste com novas estratégias de comercialização, como cestas domiciliares e supermercados e mercados especializados, e as lojas, entrepostos e feiras, num papel secundário nos grandes centros urbanos, como na cidade de São Paulo e do Rio de Janeiro.Este trabalho pretende contribuir na compreensão do papel do setor supermercadista na comercialização de produtos orgânicos, fundamentalmente frutas, legumes e verduras (FLV), e se podemos considerar que este setor estaria influenciando a conversão do não comprador de orgânicos em comprador, ocasional ou freqüente, dado que os supermercados são agentes poderosos exercendo influência sobre as opções de consumo e o controle de qualidade e da segurança alimentar.

Entre os temas pesquisados incluem-se a comparação das estratégias e critérios de negociação do setor supermercadista com fornecedores convencionais e orgânicos e a identificação das estratégias de três importantes empresas de fornecedores e distribuidores de orgânicos nas negociações com aquele setor. Preferimos não focalizar a análise exclusivamente na caracterização do perfil do consumidor de orgânicos nos supermercados. Este tipo de pesquisa apresenta sérias limitações, tendendo a realizar uma análise demográfica dos consumidores e captar intenções de compra que nem sempre são coerentemente assumidas na prática. A expectativa é a de poder chegar a entender a tendência do consumo de orgânicos a partir das estratégias dos supermercados e do aumento das vendas. Entretanto, ainda assim incluímos uma pesquisa qualitativa com consumidores de produtos orgânicos em alguns supermercados do Rio de Janeiro, que nos permite estabelecer alguns parâmetros comparativos com pesquisas realizadas com consumidores em feiras orgânicas.

Além disso, como o rótulo e o preço dos produtos orgânicos deveriam estar extremamente ligados ao papel da certificação na garantia da qualidade e na identificação de uma denominação de origem junto aos consumidores, realizamos também uma pesquisa sobre este tema nos supermercados visitados no Rio de Janeiro. Foram pesquisados os preços dos produtos orgânicos e convencionais, a concorrência com produtos semelhantes e quanto a rotulagem apresentada pelos produtos orgânicos, bem como junto dos consumidores no que diz respeito à identificação do selo da certificadora quanto a referência do significado sobre denominação de “produto orgânico”, entre outros aspectos.

A pesquisa tem um caráter exploratório com relação a organização de referências bibliográficas diversas sobre as relações supermercados e comercialização de orgânicos no mundo e no Brasil. Uma contribuição de nosso trabalho é procurar integrar a análise sociológica sobre o papel dos supermercados com a análise de diversas publicações especializadas no setor supermercadista para identificar o tipo de enfoque que é dado aos produtos orgânicos dentro das estratégias de marketing dominantes. Também procuramos informações na internet, colocadas pelas redes de supermercados ou pelos representantes do setor, pelas empresas de fornecimento, certificadoras, etc., artigos em revistas e jornais, assim como procuramos relatórios de estudantes de pós-graduação, consultorias nacionais e internacionais e informes que expressem o ponto de vista do setor supermercadista.

O trabalho foi complementado com algumas entrevistas qualitativas em profundidade com gerentes de supermercados (Sendas, no Rio de Janeiro e Carrefour, em São Paulo) e com representantes de duas das mais importantes empresas de fornecimento de orgânicos para os supermercados e uma ligada a associação de produtores. Entre outros entrevistados incluem-se também gerentes de supermercados e o presidente da Associação dos Supermercados do Rio de Janeiro. Finalmente foi feito um levantamento sobre como alguns supermercados do Rio de Janeiro estabelecem a forma em que se exibem, organizam, promovem e diferenciam os produtos orgânicos dos convencionais.

Dada a limitação da amostra desta pesquisa, não pretendemos aqui fechar com conclusões gerais. Consideramos fundamental delimitar melhor este campo de comercialização dos orgânicos de forma a permitir identificar problemas em comum na comercialização de orgânicos e convencionais, problemas que enfrentam os fornecedores para negociar com os supermercados e problemas que enfrentam os supermercados para introduzir os orgânicos. Algumas sugestões para estabelecer condições mais justas para o comércio de orgânicos através dos supermercados são apresentadas no final.

Primeira Parte – Os Supermercados no Sistema Agroalimentar (SAA)

1. O contexto internacional

Apesar dos supermercados terem cada vez mais um papel central no nosso cotidiano enquanto consumidores, observa-se ainda pouco destaque em trabalhos acadêmicos sobre as implicações sociais, econômicas e políticas deste papel. Como apontam Marsden et al. (2001:24), os economistas que analisam política agrária encontram dificuldades em situar o setor corporativo dos supermercados nos modelos globais dos regimes alimentares. Os sociólogos rurais têm tendido a considerar tal setor como desconectado de processos relacionados com a produção agrícola. A proposta de Marsden et al. é superar tais limitações e analisar o significado do setor supermercadista e suas complexas implicações no Sistema Agroalimentar (SAA). Nossa análise seguiu o enfoque das suas contribuições.Os supermercados têm passado a assumir na década de 90 um papel cada vez mais central no abastecimento de alimentos, no controle de sua qualidade e na seleção dos produtos que coloca nas prateleiras. Na União Européia (UE) o número de lojas varejistas estima-se em torno de 4 milhões, fundamentalmente na Itália, Alemanha, Espanha e Reino Unido. A concentração pode ser exemplificada com estes dados de 1994 (Marsden et al. 2000: 6) onde as mais importantes lojas varejistas em cada estado membro da UE respondem por uma significativa parcela na venda geral de alimentos: 57% na Alemanha, 61% na Bélgica, 35% na Espanha, 67% na França, 39% na Grécia. Globalmente, os 25 maiores varejistas controlam 16% das vendas do setor, mas se prevê que para 2009 cheguem a controlar 40% (Grocer Yearbook 2002). Em 2001, as vendas da Wal-Mart chegaram a US$ 218 bilhões, ultrapassando a Exxon-Mobil no título da maior empresa mundial em vendas. Wal-Mart tem atualmente mais de 3 mil lojas nos Estados Unidos e mais de mil na América do Sul, América Central, Ásia e Europa.

O poder de mercado das corporações varejistas é cada vez mais dependente de ações sociais e políticas em direção tanto das agencias governamentais quanto dos consumidores. Como resultado desta mudança de ênfase, novas relações de poder e novas relações de competitividade emergem, influenciando o abastecimento de alimentos e as opções de alimentos que é oferecida para os consumidores (Marsden et al., 2000:3).

As relações entre alimentos, consumo e escolha é muito complexa e multifacetada, como têm já apontado Murcott (1998). Um dos aspectos aqui envolvidos é a relação entre alimentos e riscos-qualidade e saúde. Os supermercados seriam atualmente agentes centrais no processo de transformação da esfera do consumo alimentar. A capacidade dos supermercados de continuar produzindo novas opções de consumo alimentar está se fortalecendo com iniciativas cada vez mais importantes no que diz respeito as inovações e as escolhas sobre a qualidade dos alimentos.

O setor supermercadista está dando crescente importância a inovações na área de qualidade dos alimentos, demandando para isto mudanças tanto no gerenciamento quanto no planejamento e logística dos fornecedores e também dos produtores rurais. Mas não só se precisa que os alimentos sigam certos padrões ou normas exigidos, mas que se demonstre que estão sendo aplicados corretamente (como a Análise dos Perigos e Pontos Críticos de Controle -APPCC).Trata-se de um sistema de construção da qualidade, e também de estratégias tangíveis em que os interesses dos consumidores são construídos numa base dinâmica: “Retailers are at the apex of this quality construction; being able to absorb and transmit regulatory changes, customer reactions and supply chain quality assurance parameters.”(Marsden et al, 2000: 8). O “poder” de cada supermercado neste processo vai depender de seu tamanho e da posição em relação aos outros supermercados. Para os consumidores, isto implica que a qualidade dos alimentos vai depender da escolha do ponto de compra. “The mass activity of retail shopping resembles the act of choosing a restaurant for a meal out.”

A partir dos anos 80 e início dos 90, os supermercados tendem a localizar-se em áreas de residência próximas de classes de alto poder aquisitivo ou em áreas nas quais só se pode chegar de carro. Esta polarização sócio-espacial tem gerado o que se denomina como o deserto dos alimentos, nas áreas com poucas lojas de alimentos, que acabam cobrando altos preços para consumidores de baixa renda (Friends of the Earth, 2003).

Mais recentemente, os supermercados concentraram-se na consolidação da lealdade de parte dos consumidores, com “Smart Cards” (Cartões Inteligentes), possibilitando a entrega à domicílio e as vantagens do comércio eletrônico. Procuram-se fórmulas de sobrevivência em condições de intensa competitividade, o que leva o setor a se engajar em estratégias multidimensionais para poder garantir seu espaço competitivo. Dentro destas estratégias pode-se considerar a inclusão dos produtos de qualidade superior e/ou específica, como os produtos orgânicos.

2. setor supermercadista no Brasil

Se os consumidores foram beneficiados pela elevação da renda no Plano Real, ao mesmo tempo foram vítimas da redução no número de redes de varejo no país. Isso ocorreu especialmente no setor de supermercados. Em 94, as cinco primeiras redes de supermercados da região metropolitana de São Paulo, por exemplo, representavam 25% das vendas do setor na região. Hoje, esse número beira os 47%, informa a FCESP (Federação do Comércio do Estado de São Paulo). A concentração é resultado de um processo em que as redes mais poderosas, internacionais e nacionais, acabam adquirindo as menores que, geralmente, não conseguem competir no mercado. Além do setor de supermercados estar mais concentrado, observa-se também maior participação de capital estrangeiro. Em 94, as 20 maiores redes de supermercados do Brasil representavam 56% do faturamento total dos supermercados. Desse percentual, as empresas com participação de capital de fora representavam 16%. Em 2001, as 20 maiores já dominavam 75% das vendas do setor, e o capital estrangeiro avançou de 16% para 57%. (Folha de São Paulo, Outubro número 25, 2002).

Desdobrando os dados do setor, é possível ver que o ano foi melhor para os hipermercados do que para os supermercados. De 1974 a 2001, a fatia dos hiper nas vendas do setor subiu 191% .As vendas dos hipermercados totalizaram 26,8 bilhões de reais, com um avanço nominal de 16% sobre os 23,1 bilhões de 2001. Na faixa dos supermercados o avanço foi de 5%: de 49,8 bilhões para 52,1 bilhões de reais. As razões para o fraco desempenho, são conjunturais: salários comprimidos, alto nível de desemprego, inflação corroendo o poder de compra e variação cambial provocando aumentos de custos. No entanto, segundo os analistas da revista Supermercado Moderno, a gestão fez diferença no desempenho individual das empresas.

Isso fica evidente na avaliação das vendas por metro quadrado – uma medida de produtividade. O Carrefour reduziu sua área total de vendas de 1,015 milhões de metros quadrados para 942 694. Mas o faturamento total foi 9% maior, com um crescimento de 17% no índice de venda por metro quadrado. O número de lojas foi cortado de 227 para 204. O Carrefour voltou a privilegiar os hipermercados, sua especialidade, e reviu a estratégias para a marca Champion, de supermercados.

Já a CBD (Companhia Brasileira de Distribuição (Pão de Açúcar, Extra, Barateiro, entre outras)) seguiu o caminho oposto, pois o número de supermercados da sua rede foi ampliado de 326 para 386 supermercados. Considerando os hipermercados Extra, a expansão foi de 381 para 434 lojas. O melhor desempenho, entre as marcas da CBD, ficou com o Barateiro, cujas vendas tiveram crescimento nominal de 38%. No total da empresa, as receitas evoluíram 18%. Mas as vendas por metro quadrado da CBD avançaram apenas 1,9%. Nas lojas Extra, as vendas por metro quadrado aumentaram apenas 4% (Ver situação geral do setor na tabela nº 1)

Tabela nº 1 – O setor Supermercadista Brasileiro – Totais de setor

|

|

1996 |

1997 |

1998 |

1999 |

2000 |

2001 |

2001×2000 variação |

|

|||

|

Nº. LOJAS |

43.763 |

47.787 |

51.502 |

55.313 |

61.259 |

69.396 |

13,3 |

|

|||

|

FATURAMENTO ANUAL |

46,8 |

50,4 |

55,5 |

60,1 |

67,6 |

72,5 |

7,2 |

|

|||

|

FATURAMENTO ANUAL |

64 |

66,4 |

66,3 |

70,3 |

68,4 |

67,6 |

-1,23 real |

|

|||

|

Participação |

6,2 |

6,0 |

6,1 |

6,0 |

6,2 |

6,2 |

___ |

|

|||

|

EMPREGOS DIRETOS |

625.000 |

655.000 |

666.752 |

670.086 |

701.622 |

710.743 |

1,3 |

|

|||

|

ÁREA VENDAS – (m² milhões) |

n.d. |

12 |

12,7 |

13,1 |

14,3 |

15,3 |

7,0 |

|

|||

|

Nº. CHECK-OUT |

n.d |

123.170 |

125.867 |

135.914 |

143.705 |

156.022 |

8,6 |

|

|||

|

n.d.: Não disponível * A preços de 2001 – Todos os valores foram trazidos para 31/12/2001 |

|

||||||||||

|

Considerando-se a jusante do segmento agro-industrial, percebe-se que a distribuição esteve em crescente concentração na década de 1990. De acordo com dados da Associação Brasileira de Supermercados (ABRAS), as cinco maiores redes do setor – Carrefour, Sonae, Pão de Açúcar (CBD), Bompreço e Sendas – detêm 42,6% do mercado nacional (Zero Hora, 11/01/2000). Em 2002, o ranking foi liderado pela Companhia Brasileira de Distribuição (CBD), a holding do Pão de Açúcar, com faturamento de 10,8 bilhões de reais, seguida de perto pelo Carrefour, com 10 bilhões, e num distante terceiro lugar o Bompreço, com 3,4 bilhões (Exame, 17/04/2003) (Tabela nº 2). |

|

||||||||||

|

Tabela nº 2 |

|||||||||||

|

Ranking do Relatório Anual |

|||||||||||

|

Tabela comparativa 2001×2002 |

|||||||||||

|

2002 |

2001 |

||||||||||

|

Empresa |

Faturamento |

Empresa |

Faturamento |

||||||||

|

1º Cia Br. De Distribuição |

10.80 bilhões |

1º Carrefour |

9,23 bilhões |

||||||||

|

2º Carrefour |

10.07 bilhões |

2º Cia. Br. De Distribuição |

9,06 bilhões |

||||||||

|

3º Bompreço |

3.40 bilhões |

3º Sonae |

3,40 bilhões |

||||||||

|

4º Sonae |

3.34 bilhões |

4º Bompreço |

3,21 bilhões |

||||||||

|

5º Sendas |

2.52 bilhões |

5º Casas Sendas |

2,62 bilhões |

||||||||

|

6º Wal Mart |

*1.75 bilhões |

6º Wal Mart |

1,48 bilhões |

||||||||

|

7º Cia. Zaffari |

1.04 bilhão |

7º Jerónimo |

Martins 1,04 bilhões |

||||||||

|

8º G. Barbosa |

810,4 milhões |

8º Cia. Zaffari |

838,6 milhões |

||||||||

|

9º Coop |

753,3 milhões |

9º G. Barbosa |

730,6 milhões |

||||||||

|

10º Irmãos Bretas |

662,8 milhões |

10º Coop |

639,4 milhões |

||||||||

|

11º A. Angeloni |

598,6 milhões |

11º Irmãos Bretas |

601,3 milhões |

||||||||

|

12º Mundial |

547,6 milhões |

12º A. Angeloni |

542,8 milhões |

||||||||

|

13º Líder |

521,1 milhões |

13º Sonda |

429,6 milhões |

||||||||

|

14º Sonda |

493,1 milhões |

14º DMA |

417,5 milhões |

||||||||

|

15º DNA |

488,8 milhões |

15º Irmãos |

Muffato 414,8 milhões |

||||||||

|

16º Condor |

471,9 milhões |

16º Sup. Mundial |

412,5 milhões |

||||||||

|

17º Irmãos Muffato |

452,1 milhões |

17º ABC |

400 milhões |

||||||||

|

18º D´Avó |

388,1 milhões |

18º Arcos |

360 milhões |

||||||||

|

19º Empresa Baiana |

317,1 milhões |

19º Condor |

340,7 milhões |

||||||||

|

20º Carvalho & Fernandes |

316,7 milhões |

20º D´Avó |

285,3 milhões |

||||||||

|

* Faturamento estimado por SM. Excluído Eletro do faturamento da CBD, por se tratar de rede voltada a não-alimentícios. |

|||||||||||

|

Fonte: Exame (17/4/2003) |

|||||||||||

|

Outra mudança importante apontada pela revista Supermercado Moderno (janeiro 2003 http://www.sm.com.br/abr03/mes/abertura.htm) é que a camada social que registrou crescimento expressivo foi a classe C. Segundo a empresa The Boston Consulting Group, surgiram 3,4 milhões de novos domicílios entre 1992 e 2000. Somando as classes C, D e E chega-se a cerca de 120 milhões de pessoas, que movimentam R$ 235 bilhões por ano de acordo com a Fundação Instituto de Administração (FIA). Foram abertas redes de desconto,como a ECON, com 64 lojas, e grandes grupos como Carrefour e Bompreço vêm abrindo unidades na periferia. |

|||||||||||

|

Box 1 |

|||||||||||

|

Há dez anos, quando vivia no interior da Paraíba, a faxineira Ivanilda Carrero, de 27 anos, fazia as compras com a família em feiras ou armazéns. Morando desde 1994 em um bairro periférico de São Paulo, ela hoje pode escolher entre dois hipermercados e vários supermercados. |

|||||||||||

Fonte: Revista Supermercado Moderno (Janeiro, 2003)

Talvez isto mostre uma tendência diferente da que se observou no início deste Relatório nos países altamente industrializados, onde têm surgido os “desertos de alimentos”.

2.1 As Estratégias dos supermercados para FLV

No Brasil, o papel dos supermercados na comercialização de frutas, legumes e verduras (FLV) é cada vez mais importante. De acordo com pesquisa publicada na revista Frutifatos (junho 2002), realizada por iniciativa da Secretaria de Infra-Estrutura Hídrica do Ministério da Integração Nacional, e que envolveu 300 lojas e 906 consumidores na área de São Paulo e Grande São Paulo, a grande maioria dos entrevistados (84%) costuma consumí-los diariamente, e a média geral fica perto disso – mais de cinco vezes por semana.

Outro dado importante dessa pesquisa para nosso trabalho é a constatação de que cerca de 40% das pessoas ouvidas aumentaram seu consumo de FLV no último ano e, quase 50% mantiveram o consumo anterior. Esses dados acompanham a tendência mundial em busca de melhor qualidade de vida, diretamente associada à melhor alimentação e as FLV estão neste novo cardápio.

Box 2

|

Fonte: Pesquisa de Mercado de frutas e Hortaliças junto ao setor supermercadista do Estado de São Paulo, M1, Junho/Agosto-98

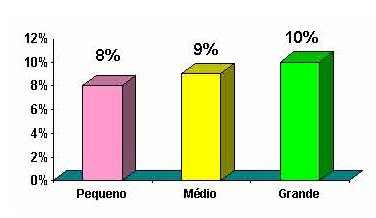

O crescimento da renda destinada aos produtos perecíveis, dos quais as FLV fazem parte, duplicou nos últimos dez anos, crescendo de 30% para 60% da área de venda, ficando o restante da área destinada aos produtos de mercearia. Sobre a participação dos hortifruti no faturamento das lojas, observa-se ser diretamente proporcional ao tamanho dos estabelecimentos, sendo de 8% para os “pequenos”, 9% para os “médios” e 10% para os “grandes” (Gráfico nº 1).

Gráfico nº 1 Tamanho dos estabelecimentos e percentagem de faturamento em FLV

Fonte: Pesquisa de Mercado de frutas e Hortaliças junto ao setor supermercadista do Estado de São Paulo, M1, Junho/Agosto-98

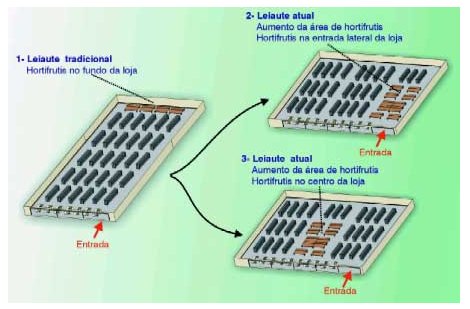

Com a diversificação das variedades de FLV, as novas formas de apresentação e exposição e a busca da excelência na decoração, os supermercados têm nos hortifruti um caminho privilegiado para a manutenção e atração de novos clientes, o que tem se refletido na sua participação com cerca de 10% do faturamento global destes estabelecimentos no crescimento das vendas do setor (Frutifatos, dezembro 1999). As FLV são uma porta chave para atrair os consumidores devido ser necessário visitas aos supermercados mais freqüentes para se abastecer destes produtos. A pesquisa de 2002 apontou que entre as pessoas pesquisadas, 59% delas compram uma vez por semana e 35% compram duas vezes por semana, no mínimo FLV. Quem compra com maior freqüência é o consumidor de classe mais alta, e essa tendência se acentua se o comprador é homem e de mais idade. A alta freqüência de compra no conjunto dos consumidores torna as FLV muito importantes para os supermercados, pois implica no aumento dfo fluxo de pessoas nas lojas; em conseqüência, a perspectiva é de que o setor invista cada vez mais para aprimorar a operação com esses produtos, atraindo mais consumidores (Frutifatos, junho 2002) (Figura nº 1)

Figura nº 1 Os Hortifrutis no leiaute dos supermercados

Fonte: Frutifatos (dezembro 1999)

Segunda Parte – A Comercialização dos Produtos Orgânicos e o Papel do Supermercados

1. O contexto internacional

O mercado mundial de orgânicos movimenta cerca de US$ 23,5 bilhões de dólares por ano, e há uma expectativa de crescimento da ordem de 20% ao ano. Neste mercado incluem-se produtos frescos, processados, industrializados e até artigos de cuidados pessoais, produzidos com matérias primas obtidas sob sistema orgânico.De acordo com dados do ITC (Tabela nº 5) citados por Yussefi e Willer (2002 e 2003), o mercado varejista mundial de alimentos e bebidas orgânicas aumentou de US$ 10 milhões de dólares para 17,5 milhões em 2000 (crescimento de 58% ao ano), sendo estimado para 21 milhões em 2001, caso se mantivesse a taxa média de crescimento anual de 20%. Os mercados que mais cresceram nos dois últimos anos foram os do Reino Unido e dos EUA. Embora o mercado esteja crescendo a taxas consideráveis (10-30% nos países de alta renda), ainda é pequena a fatia que os produtos orgânicos alcançam no “market share” total de vendas de alimentos (1 a 3%), embora indiquem enorme potencial. Supondo-se que na maioria dos mercados alcance 3% das vendas do varejo no mundo, quase dobrariam, o que não é tão irreal.

Tabela nº 3: Evolução do mercado internacional de produtos orgânicos

|

País |

1997 Vendas no varejo (milhões US$)

|

2001 Vendas no varejo** (milhões US$)

|

2003 Vendas no varejo (milhões US$)

|

% de vendas de alimentos (milhões US$) |

Crescimento (2003-2005) % |

|

Alemanha |

1,8 |

2000-2,400 |

2,800-3,100 |

1,7-2,2 |

5-10 |

|

Reino Unido |

450 |

1,000-1,050 |

1,550-1,750 |

1,5-2,0 |

10-15 |

|

Itália |

750 |

1,000-1,050 |

1,250-1,400 |

1,0-1,5 |

5-15 |

|

França |

720 |

800-850 |

1,200-1,300 |

1,0-1,5 |

5-10 |

|

Dinamarca |

300 |

350-375 |

325-375 |

2,2-2,7 |

0-5 |

|

Áustria |

230 |

250-275 |

325-375 |

2,0-2,5 |

5-10 |

|

EUA |

|

|

|

|

|

|

Canadá |

|

|

850-1,000 |

1,5-2,0 |

10-20 |

|

Japão |

1,2 |

2,500*** |

350-450 |

<0,5 |

– |

|

Oceania |

110 |

|

75-100 |

<0,5 |

– |

|

TOTAL |

10,000 |

17,5008 |

23,500 |

– |

– |

Fonte: Baseado em Yussefi &Willer (2002 E 2003). ***Com o estabelecimento dos “standards” japoneses em 2000, o mercado orgânico deverá ser de se de US$ 350 milhões, sendo o restante de produtos naturais, ecológicos (FAO, 2001).

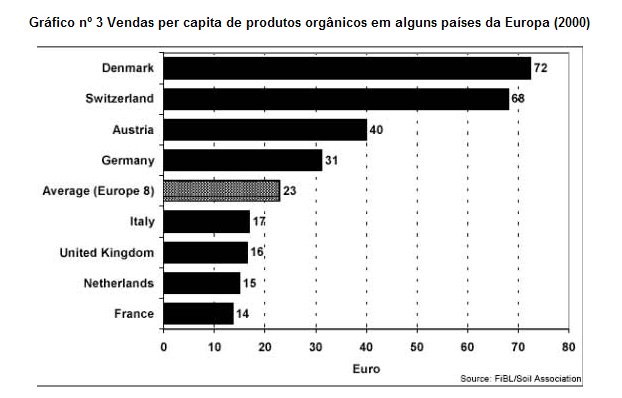

O mercado americano de orgânicos movimentou cerca de 11 bilhões de dólares em 2002 e tem crescido a uma taxa anual de 15% a 20%, enquanto que na Europa são comercializados mais da metade de todos os produtos orgânicos comercializados internacionalmente, sem sinais de que esta tendência esteja chegando a sua saturação (Yussefi e Willer, 2003). Os principais condutores deste crescimento do mercado são cadeias de supermercados e políticas públicas que geram condições favoráveis para os produtos orgânicos. De forma conjunta, estes dois fatores teriam criado a possibilidade de um aumento harmonioso da oferta e da demanda. Ainda que só 3% da área agrícola de Europa seja cultivada de forma orgânica, e a percentagem dos produtos orgânicos no mercado seja entre 1 e 2 %, a agricultura orgânica tem um espaço seguro na economia européia. Por exemplo, no Reino Unido, o consumo de produtos orgânicos registrou expansão 500% entre 1987 e 1997, sendo que a produção britânica vem crescendo em torno de 40% ao ano. As vendas de carne orgânica tiveram aumento de 189% entre 1992 e 1996. Alemanha é o maior mercado orgânico, com valores de venda aproximadamente de 2,5 bilhões de Euros. Em termos de consumo per capita, Dinamarca e Suiça são claros líderes (ver gráfico nº 3)

Gráfico nº 3 Vendas per capita de produtos orgânicos em alguns países da Europa (2000)

Fonte: Yussefi e Willer (2003)

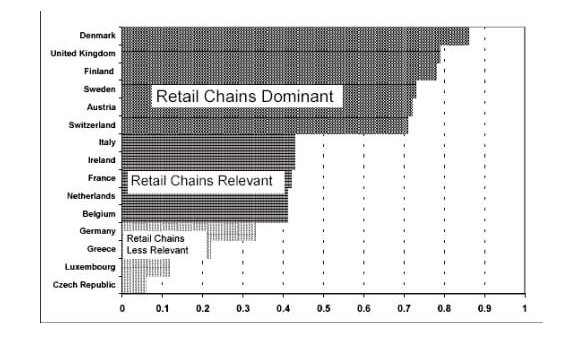

Uma das observações importantes do relatório é a relação entre os países que mais comercializam produtos orgânicos nos supermercados e os países nos quais o mercado de orgânicos é mais alto. Em muitos paises, incluindo Suíça, mais de 70% dos produtos orgânicos é comercializada através de várias cadeias de supermercados (ver gráfico nº 3).

Entretanto, isto depende de cada país. Por exemplo, a Alemanha, tem o maior mercado de produtos orgânicos na Europa, e o setor das lojas de produtos naturais é o responsável pelo maior escoamento de produtos orgânicos.

Há uma correlação interessante quando se compara o “market share” ocupado pelos orgânicos. De acordo com Yussefi e Willer (2002), estimativas no mercado europeu para o ano 2000, feitas pelo ITC, situavam-se entre US$ 6,760 a 7,420 milhões de dólares e o Organic Monitor estimava que alcançasse, em 2001, US$ 12 bilhões dólares. A Alemanha continuaria sendo o maior mercado, seguida pela Dinamarca e pela Suíça.

Por isso, apesar da importância dos supermercados, as lojas de produtos naturais não ficam em total desvantagem. Pelo contrário, de acordo com o Relatório, na maioria dos paises europeus os canais de comercialização através de lojas especializadas também acabam beneficiando-se do crescimento geral dos produtos orgânicos e do aumento das vendas.Uma outra tendência que vem crescendo são os pequenos varejos exclusivamente de produtos orgânicos como é o caso da rede Bio na França e Biofit na Alemanha.

Gráfico nº 4 Participação do valor dos produtos orgânicos vendidos nas redes de varejo na Europa (2000)

Fonte: Yussefi e Willer (2003)

Também Pinton (2001) e Kolkman (2001) destacam o papel dos supermercados no desenvolvimento do mercado de orgânicos na Europa. Pinton analisa o caso da Itália, onde mesmo que os consumidores considerem os produtos orgânicos como algo exótico, em 1999 e 2000, o número de supermercados com seções de orgânicos excedia o número de lojas especializadas em orgânicos (ver tabelas nºs 4 e 5)

Tabela nº 4 Relação do número de lojas de produtos orgânicos e supermercados com setores de produtos orgânicos na Itália

| Ano | 1996 | 1997 | 1998 | 1999 | 2000 |

| Lojas de produtos orgânicos | 771 | 713 | 824 | 981 | 987 |

| Supermercados | 130 | 193 | 357 | 624 | 1439 |

Fonte: Pinton (2001)

Tabela nº 5 canais de distribuição para frutas e verduras orgânicas na Itália

|

Canais de distribuição |

1996 |

2000 |

|

Direto do produtor |

35% |

15% |

|

Lojas especializadas |

55% |

40% |

|

Supermercados |

10% |

45% |

Fonte: Pinton (2001)

Nos EUA os produtos orgânicos têm suas vendas estão concentradas em duas cadeias de varejistas que detém 10% do mercado total de vendas dos orgânicos no varejo. O supermercado “Wild Oats” fatura US$ 916 milhões dólares, contando, até final de 1999, com 54 filiais em 13 estados. Outra rede é Whole Foods. Fundada em 1980, no Texas, a empresa é hoje uma das maiores cadeias americanas de supermercados de produtos orgânicos, com 140 lojas nos Estados Unidos e no Canadá e faturamento de 2,2 bilhões de dólares em 2001 (Revista Exame, 15/01/2003). Até 2000, a ausência de uma legislação nacional específica levava a confusão quanto aos conceitos de produtos naturais e orgânicos, pois ambos os tipos de produtos abastecem os supermercados.

Na América Latina, alguns países têm mercados internos de produtos orgânicos em expansão, ainda que grande parte da produção seja destinada para exportação. De acordo com o Yussefi e Willer (2003), baseados em informações de Pipo Lernoud (vice presidente da IFOAM) o mercado interno de produtos orgânicos em países latinoamericanos é abastecido através de diversas formas. Entre estas, se destacam as associações de produtores rurais que comercializam em supermercados. O papel dos supermercados na América Latina é destacado nesse Relatório, em paises como Uruguai, Costa Rica, Honduras, Peru, Brasil e Argentina. Alguns supermercados têm estimulado e desenvolvido marcas de produtos orgânicos. Por exemplo, Sol de Acuario, uma companhia argentina, conta com uma ampla variedade de produtos orgânicos certificados em convênio com redes de supermercados.

Outros canais de comercialização são as lojas especializadas, ou de alimentos naturais, onde os produtores orgânicos podem vender seus produtos para consumidores informados. E também as feiras ecológicas, provavelmente a forma mais popular de comércio orgânico na América Latina. Muitos governos locais subsidiam este tipo de comercialização. Yussefi e Willer (2003) observaram que apesar do pouco significado econômico destas feiras, elas são importantes para os pequenos produtores e no total representam uma importante parte do mercado orgânico do continente.

As iniciativas das Associações e Cooperativas de Consumidores como a COOLMEÍA (Cooperativa Ecológica Coolméia Ltda) no movimento da agricultura orgânica no Brasil, tem presença cada vez maior no escoamento dos produtos orgânicos de forma justa e consciente, principalmente nas cidades da região Sul do país. Também podem mencionar-se a COOPET (Cooperativas de Consumidores de Produtos Ecológicos de Três Cachoeiras) e a ECOTORRES no Rio Grande do Sul e a ACOPA (Associação dos Consumidores de Produtos Orgânicos do Paraná) no Paraná.A venda de cestas domiciliares também tem crescido nas grandes cidades. Este esquema, em muitos casos, tem servido como ponto de partida para outros métodos de comercialização e tem resultado no desenvolvimento de associações de produtores e distribuidoras especializadas. Outro esquema parecido foi o que surgiu inspirado no sistema japonês Teikei e no americano CSA (Community Supported Agriculture- La Comunidad Sustenta a la Agricultura). Grupos de famílias consumidoras juntam-se a produtores orgânicos para planejar um ano de produção. Os consumidores adiantam um pagamento, de forma a permitir o inicio da produção, e aceitam compartilhar riscos e preços fixos. De acordo com Yussefi e Willer (2003: 97-98) isto é uma realidade já faz alguns anos em áreas do Nordeste do Brasil -Ceará ADAO (Associação para o Desenvolvimento da AO) e na região de Lima (Peru).

2. Estratégias dos supermercados na comercialização de orgânicos

Através de uma política de distribuição, a grande rede tem estoque de produtos, sendo que a linha orgânica varia com o tipo de mercado e com suas características locais dos seus consumidores. Richter et al (2001) identificam fundamentalmente 3 tipos de estratégias dos supermercados em relação à comercialização dos produtos orgânicos. As diferenças entre estes 3 tipos fundamentam-se na variedade de produtos oferecidos, na motivação e na competência dos funcionários do setor de vendas, na apresentação e na posição na loja dos orgânicos. Os tipos são:

1) estratégia orgânica mínima

2) estratégia orgânica básica�

3) estratégia orgânica máxima

A estratégia mínima é implementada quando um supermercado tem uma quantidade limitada de produtos orgânicos, junto com FVL hidropônicos ou cultivados utilizando o Manejo Integrado de Pragas (MIP), são os produtos oriundos da agricultura integrada ou “razoável” (Agriculture Razonée). A empresa não anuncia separadamente estes alimentos e não são visualmente dominantes na loja. Não existe um propósito explícito de dar a empresa um perfil orgânico ou ambientalista, bem como a empresa não tem sua própria marca de orgânicos. Entre as práticas que orientam esta estratégia podem incluir-se as seguintes:

a) estoque em média com menos de 50 itens.

b) Oferecer produtos secos, (chá, café, cereais), portanto minimiza o compromisso da equipe para com o estoque de orgânicos.

c) Fornecer pequeno estoque, o que significa que os produtos orgânicos não são proeminentes das atividades de relações públicas.

A segunda estratégia envolve um número maior de produtos naturais ou/e orgânicos. Só que os primeiros, incluindo-se os cultivados com MIP podem ter mais espaço. Há uma comunicação da empresa aos consumidores de seu compromisso com estes produtos. A seleção dos produtos é realizada de acordo com os critérios de lucro, sem nenhum tipo de subsídio. Procura-se obter um máximo ganho em termos de competitividade e de imagem para os consumidores. Entre as práticas que caracterizam esta estratégia contam-se as seguintes:

a) O estoque deve corresponder a cerca de 50-200 itens orgânicos, sendo a grande maioria não perecível.

b) As lojas devem ter alto volume de venda, mas a maioria com baixa assistência ao cliente e com pouca responsabilidade dos funcionários com os produtos FLV.

c) Freqüentemente, há insuficiente pessoal para manejar um largo estoque de artigos frescos, pois tais produtos têm lento giro de prateleira.

d) Em termos de marketing, o fator chave de sucesso seria reproduzir os mesmos instrumentos que funcionam para o equivalente das ofertas convencionais.

e) Conduzir uma política de preços baixos nos produtos orgânicos básicos

A estratégia máxima implica que a empresa deve maximizar, entre todos os produtos, o número dos que são orgânicos ou naturais. Estas empresas orientam-se diretamente no apoio a produtores orgânicos para aumentar e manter a oferta. Os funcionários são treinados sob os benefícios em se consumir produtos orgânicos para orientar os consumidores, assim como para manter em bom estado os produtos nas gôndolas. Como parte da estratégia máxima poderiam ser adotadas as seguintes mediadas:

a) Estoque com cerca de 50-200 produtos de itens orgânicos (maior parte das mercadorias são perecíveis).

b) As lojas têm altos volumes de venda, mas a maioria com baixo envolvimento e compromisso da equipe e funcionários e baixa assistência ao cliente.

c) Freqüentemente, insuficiente pessoal para manejar um largo estoque de artigos frescos, tais como FLV orgânicos que tem um lento giro de prateleira.

d)O marketing é fator chave para o sucesso e seria replicar os instrumentos que funcionam para o equivalente das ofertas convencionais ou adotar partes bem sucedidas das estratégias dos competidores.

e)Conduzida em conjunto com uma política de baixo preço nos produtos orgânicos, ou seja, estratégia para atrair os clientes para as prateleiras dos orgânicos.

Na pesquisa realizada por Richter et al (2001) na Europa, os supermercados entrevistados tenderam a responder que o componente orgânico entre seus produtos devia-se à orientação coletiva da empresa para serem ambientalmente corretos e socialmente responsáveis. Entretanto, quando se analisaram mais em profundidade estes supermercados observaram que o que se entende por tais compromissos pode incluir práticas muito diferentes e difusas.

3. Comercialização de orgânicos em supermercados no Brasil

Há dificuldades em se obter dados estatísticos sobre a produção e a comercialização dos produtos orgânicos já que não existe na prática a obrigatoriedade de cadastramento dos organismos certificadores (OCs) junto a algum órgão público, embora a IN007/99 do MAPA que trata dos regulamentos para agricultura orgânica estabeleça que isto será implantado. Com isso, os dados encontram-se na mão dos OCs o que leva a termos valores diferentes para um mesmo ano referência em fontes diferentes como vemos na tabela nº 7 abaixo.

Tabela nº 6 – Comparação dos dados sobre produção brasileira certificada na agricultura orgânica – 2001

|

Fonte |

Área de Produção |

Nº de Produtores |

|

Darolt (2002) * |

275.576 |

14.866 |

|

Osmond e Tal (2002) * |

269.718 |

7.063 |

|

Yussefi e Willer (2002) ** |

803.180 |

12.590 |

Fonte: Fonseca (2002)

Obs. (*) – Ocs que trabalham no Brasil

(**) – USDA Ministério Agricultura dos EUA

A agricultura orgânica cresce a taxas de 50% ao ano no Brasil e já movimenta algo em torno de US$ 250 a 300 milhões. São cerca de 275 mil hectares cultivados, que resultam em uma safra de 300 mil toneladas de produtos orgânicos por ano, entre eles soja, café, hortaliças, frutas, grãos, açúcar, algodão, cereais, óleos, vinhos e flores. Há informações contraditórias (ver tabela nº 6) sobre o número total de produtores de orgânicos, mas o IBD estima que devem ser mais de 7 mil, fundamentalmente pequenos e médios produtores, que seriam responsáveis por 10% e 80% da produção de orgânicos, respectivamente (Folha de São Paulo, 10/11/2002).

O Instituto Biodinâmico (IBD), maior certificadora brasileira, era responsável por uma área de aproximadamente 100.000 mil hectares, constituída por 3 mil produtores no Brasil e na América Latina. O IBD já certificou 707 novos projetos, dos quais 255 já usam o selo da instituição e 455 se encontram em processo de conversão. A Associação de Agricultura Orgânica (AAO) em 2002, criou a AAO Certificadora que é a empresa encarregada da certificação, separada juridicamente da associação. Esta conversão acompanha cerca de 400 unidades produtoras certificadas ou em processo de conversão. Em 1996, congregava 26 associados. A área de produção certificada e monitorada é de aproximadamente 30 mil hectares. Em 2002 estavam em ação 17 certificadoras no Brasil (11 nacionais e 6 internacionais) enquanto o que em pesquisa recente realizada por outra atividade do subprojeto I deste projeto CNPq, as certificadoras já eram 30 (20 nacionais e 10 internacionais)As exportações brasileiras absorvem 70% do volume total certificado, gerando 130 milhões de dólares para o Brasil em 2001 (Exame, 28/05/2002), incluíndo-se produtos como, soja, café, suco concentrado de laranja, açúcar, castanha, óleo de dendê, óleo de babaçu, erva-mate, banana, guaraná, fécula de mandioca, especiarias e óleos essenciais. O maior estímulo para as exportações são a demanda nos países de alta renda e os preços que se obtém pelo produto diferenciado, podendo atingir ágios de 30 a 60% de acordo com o produto. Segundo Darolt (2002), o número de produtores em 2001 era de cerca de 15 mil ocupando 275 mil ha.

O mercado interno abastece-se principalmente de produtos frescos como FLV, mas pouco a pouco, amplia-se a variedade de produtos que vem sendo oferecida nos pontos de venda, incluindo os alimentos processados ou com valor agregado, como verduras pré-lavadas e saladas prontas orgânicas. A Grande São Paulo representa metade do consumo nacional de produtos orgânicos, o que significa negócios da ordem de 10 milhões de dólares por ano. É ainda quase nada em relação ao potencial do mercado. Além de ser o maior pólo consumidor de orgânicos do país, São Paulo é um importante centro produtor. O Cinturão Verde, região compreendida por cidades como São Roque, Ibiúna, Cotia e Vargem Grande, é responsável por 30% da produção de hortaliças orgânicas do Brasil. Nessa região, o número de produtores certificados pelo IBD quintuplicou nos últimos três anos- são hoje 173 (Exame, 28/05/2002), estima que atuem no setor 3 mil produtores rurais em todo o País, ocupando aproximadamente 100 mil hectares. A maior produção concentra-se, além de São Paulo, em Minas Gerais, Espírito Santo, Paraná e Rio Grande do Sul.

A ABIO (Associação de Agricultores Biológicos do Rio de Janeiro) que realiza no Rio de Janeiro a maior parte dos processos de certificação das unidades produtoras orgânicas (hoje estão em atuação no Estado a AAO Certificadora, a CMO – Certificadora Mokiti Okada e o IBD), teve crescimento significativo no número de unidades certificadas. Em 1997, eram apenas 17 unidades, em 1999 eram 61 unidades, em 2001 eram 211 unidades e em 2003 são 166 unidades, que corresponde a um crescimento de 877% em 5 anos (média de 175% ao ano), sendo que a maior percentagem aconteceu nos dois primeiros anos (218% ao ano que corresponde a 436% no total). A produção de FLV representaVA 71% do total de unidades certificadas, sendo que 43,9% exploram apenas um tipo de atividade com destaque para a olericultura (32,9%). (Fonseca e campos, 1999 e Fonseca, 1999)

Apesar de contar-se com estes dados, avaliar o tamanho do mercado de produtos orgânicos no Brasil a semelhança do verificado para o volume produzido é uma árdua tarefa. Na pesquisa realizada por Farina et al (2002), apenas uma grande rede informou que negocia 3 toneladas/dia e para outra a quantidade equivale a 1 % do volume comercializado. No pequeno varejo não há, em geral, uma sistemática de controle do volume total comercializado em tonelada, embora se conheça o volume por categoria de produto (pés de folhosas, caixas de frutas, etc).

Um dos poucos dados no Estado do Rio de Janeiro, foi divulgado pela Rede Agroecologia Rio financiada com recursos da FINEP/FAPERJ, que levantou através do Estudo do Mercado Orgânico de Frutas, Legumes e Verduras (FLV) “in natura” certificado pela ABIO (Fonseca & Campos, 1999), várias informações acerca do funcionamento deste mercado. O volume de FLV orgânico comercializado, em 1998 estava em torno de 390 toneladas por ano (92% olerícolas, 8% frutas), escoados através de distribuidoras (82%).Na tabela nº 7, tem-se uma estimativa do valor comercializado de produtos orgânicos no Estado do Rio de Janeiro em 1998. O valor estimado era de cerca de 1.730 mil reais por ano (Fonseca e Campos, 1999), obtidos com o comércio de FLV in natura, representando cerca de 20% do mercado nacional naquela época, estimado por Alexandre Harkalay em 1998 em cerca de US $ 3 a 5 milhões de dólares.

Observa-se também na tabela 7 a importância do setor grande varejista que movimentava cerca de 73% do negócio orgânico vegetal e, potencialmente para fruticultura, assim como a sua importância para as beneficiadoras ou distribuidoras, que escoavam por este canal cerca de 89% do que é produzido.

Tabela nº 7 : O negócio Orgânico Vegetal in natura em 1998 no Estado de Rio de Janeiro.

|

Tipo de atividades |

Olerícola |

Participação (%) |

Frutas (R$) |

Participação (%) |

Total FLV (R$) |

Participação (%) |

|

CEASA |

5.000 |

0,3 |

8.000 |

25,6 |

13.0000 |

0,8 |

|

Feiras |

36.000 |

2,1 |

2.000 |

6,4 |

38.000 |

2,2 |

|

Cestas domicílio |

170.000 |

10,0 |

10.000 |

32,1 |

180.000 |

10,4 |

|

Pequeno atacado |

84.580 |

5,0 |

4.200 |

13,5 |

88.800 |

5,2 |

|

Pequeno varejo |

138.620 |

8,2 |

6.980 |

22,4 |

145.600 |

8,4 |

|

Grande varejo |

1.260.000 |

74,4 |

– |

– |

1.260.00 |

73,0 |

|

Total |

1.694.000 |

100 |

31.200 |

100 |

1.725.400 |

100 |

Fonte: Fonseca e Campos (1999)

De acordo com Revista Exame (15/01/2003), apesar do Brasil ainda não ter uma Whole Foods (a rede americana de supermercados orgânicos que faturou US$2,2 bilhões de dólares em 2001), nos últimos três anos, grandes varejistas, como Pão de Açúcar e Carrefour, vêm ampliando a oferta desse tipo de produto aos consumidores. As grandes redes varejistas começaram a perceber o potencial desse mercado há cerca de cinco anos quando foram procurados por produtores orgânicos. Atualmente existem cerca de 150 pontos-de-venda de alimentos orgânicos em São Paulo

Terceira Parte – A Caracterização dos Consumidores Orgânicos

1. O contexto internacional

Grande parte das pesquisas a nível internacional, que tem como objetivo a análise e caracterização dos consumidores de alimentos orgânicos tende a classificar os consumidores de alimentos orgânicos num segmento único e homogêneo da população. Uma caracterização deste tipo é, por exemplo, a apresentada no recente artigo em Organic & Natural News, que menciona que os consumidores orgânicos nos Estados Unidos são mais educados -69% das mulheres e 74% dos homens. Também representam um setor de altos ingressos (U$60,000/ano ou mais), jovens (quase dois terços está entre 30 e 59), com uma distribuição similar entre solteiros, casados e pais de crianças pequenas. Entretanto, outros estudos concluíram que os consumidores de alimentos orgânicos mais freqüentemente tem uma melhor educação mas não necessariamente uma renda maior. Os dados relativos a extratos de idade e tamanho da família são, em geral, contraditórios.

A seguir mencionaremos algumas outras pesquisas que focalizam o perfil dos consumidores. De acordo com os dados de Woodward & Meir-Ploeger (1999), o consumo de alimentos orgânicos difere em percentual d acordo com os hábitos alimentares da população de cada país. Ao analisarem o consumo por tipo de produtos na Grã-Betanha e na Alemanha, observaram percentuais para os vegetais, frutas, leite e derivados de 40 e 65 %, 20 e 54 % e 30% respectivamente para os dois países e produtos. Quanto aos hábitos de consumo local, enquanto na Grã-Betanha há um consumo de 15% de pão, 20% frango, 15% de carne vermelha, na Alemanha, no consumo de orgânicos, o pão representa 50%, a carne 10%, a salsicha 7,4%. Em ambos países o consumo de alimentos orgânicos de conveniência representava menos de 3%. Quando perguntados sobre o motivo de consumir produtos orgânicos, a justificativa sobre a saúde foi importante para 46% e 70% dos entrevistados, o sabor foi julgado como importante para 40% e entre 13 e 24%, respectivamente para Grã-Betanha e Alemanha.

Na Grã-Bretanha o motivo para consumir os alimentos orgânicos é por não possuírem “química/ pesticidas” justificado por 41%, bem como o bem estar dos animais que foi representado por 26%. Já na Alemanha, outros motivos foram observados para consumir orgânicos, sendo considerado a proteção ao meio ambiente com 10 a 30% e a ajuda aos agricultores, cerca de 17%.O Market Share dos produtos orgânicos nos países europeus (Tabela nº 8) é considerado pequeno, segundo os dados de Hamm & Michelsen (2000).

Tabela 8: Divisão de mercado dos produtos orgânicos

|

País |

Vegetais (%) |

Cereais (%) |

Lácteos (%) |

|

Áustria |

– |

2 |

8-10 |

|

Alemanha |

1,7 |

3,4 |

0,5 |

|

Dinamarca |

6-10 |

3,5 |

14,2 |

|

Grã-Betanha |

2,3 |

0,2 |

0,35 |

Fonte: Hamm & Michelsen et al 2000

Com relação a representatividade por tipo de cadeia de produto orgânico no sistema de orgânicos, os dados de Silvander (1998) sobre a evolução deste cenário na França, entre 1994 a 1997 houve um crescimento no setor de produtos lácteos (de 10% para 32%), uma queda do setor de FLV (de 30% para 12%), das carnes (de 3% para 1%), da soja (de 7% para 3%) e dos cereais (de 50% para 40%).Uma pesquisa realizada em Argentina (Friere et al, 1998), com 118 consumidores de orgânicos da classe média alta, entrevistados em 4 supermercados, aponta que os consumidores não sabem o significado e as características dos alimentos orgânicos, além de preferirem o termo ecológico ao termo orgânico. Quando perguntados sobre o preço disposto a pagar pelos orgânicos, opinaram que 25% a mais em relação aos convencionais seria razoável.Em relação ao preço para o consumidor, pesquisa de Ritchter e Schimid (2000) publicada nos Anais da XIII Conferencia da IFOAM, e efetuada em 14 canais varejistas na Alemanha, Áustria, França, Itália, Dinamarca e Grã-Bretanha, aponta que as frutas e os legumes obtinham os maiores prêmios (70% e 61% respectivamente), seguido da carne (52%), do leite (42%) e dos queijos (20%).

Na capital de São Paulo, Cerveira e Castro (1999) analisaram o perfil sócio econômico da Feira de Produtos Orgânicos da AAO, no Parque das Águas Brancas. Uma das conclusões é que este consumidor é um o profissional liberal, que tem sua origem nas cidades urbanas. Quanto a motivação para comprar orgânicos, esses consumidores alegaram a saúde pessoal e familiar e preocupação com o meio ambiente. Como pontos fortes ligados a comercialização foram citados: experiência na comercialização de FLV, crescimento da demanda, contato com consumidores de venda direta ou domicílio, desenvolvimento de mercados locais e regionais e a possibilidade de exploração dos canais dos grandes varejistas regionais.Em relação aos consumidores fluminenses, uma pesquisa realizada no Rio de Janeiro (Campos, 1998), em uma feira de produtos da FLV e em loja de supermercado, verificou que entre os fatores limitantes do consumo desses produtos foram: dificuldade de acesso ao produto (35%), a desconfiança na credibilidade do sistema (10%), a questão da qualidade (30%) relacionada com a aparência e, com os preços altos (25%). Como fatores incentivadores, alguns consumidores acham que esta é uma forma de ajudar os agricultores e o mercado, outros (55%) alegam um melhor sabor e durabilidade dos alimentos da FLV do que os produtos da agricultura convencional.

2. Problemas nas pesquisas sobre perfil e motivações dos consumidores

Richter (2002) explica estas divergências questionando de forma muito pertinente diversas falhas no desenho de questionários e estatísticas para medir a demanda de produtos orgânicos e as conclusões que são obtidas de acordo com estes métodos. Entre os problemas, Richter menciona os seguintes:

1) Comparações diretas entre pesquisas que partem de amostras não representativas dos consumidores ou de diferentes regiões;

2) Modelos que tratam de explicar o consumo de produtos orgânicos a partir de um número insuficiente de atributos para as decisões de compra;

3) Respostas de consumidores sobre consumo de orgânicos tendem a não ser validadas através de perguntas sobre o conhecimento desses consumidores sobre o significado de um produto ser orgânico. Isto levaria a uma sobre estimativa do interesse e envolvimento dos consumidores;

4) Respostas de consumidores sobre sua disponibilidade de pagar mais por produtos orgânicos, mas sem isto ser confrontado com as suas efetivas práticas;

5) Valorização muito limitada da influência do ambiente/entorno sobre as decisões de consumo, que podem ter um papel central;

Coleta de informações em pesquisas quantitativas sobre motivos abstratos ou barreiras -mais saudáveis, mais caros, etc- que influenciariam as decisões dos consumidores, mas sem considerar o contexto pessoal/social da resposta e os significados que podem envolver as respostas.

Richter (2002) também critica pesquisas qualitativas que partem de painéis domiciliares, nos quais as amostras são pouco representativas e/ou os participantes têm pouco conhecimento ou orientação sobre como reconhecer um produto orgânico ou sobre as diferentes definições do mesmo, quando eles/elas têm que registrar suas compras. Ao se comparar dados de paises, regiões ou categorias de consumidores por nível de renda, educação,idade, sexo, estado civil, etc, sem ter parâmetros equivalentes no diagrama das pesquisas, corre-se o risco de extrair conclusões pouco plausíveis. Desta maneira, os dados estatísticos projetados destas pesquisas podem indicar índices de demanda mais altos dos que seriam obtidos em relação as efetivas práticas de consumo dos entrevistados.Surpreendentemente, uma parte importante das pesquisas sobre consumidores de alimentos orgânicos e as tendências do mercado está sendo realizada por empresas de consultoria visando produzir e vender conhecimento de forma a ser usado pelos clientes industriais. As pesquisas recentes sobre o tema têm substituído o modelo do consumidor racional, processador de informação, por novas perspectivas não positivistas, que se referem ao simbolismo envolvido no consumo, analisado através de pesquisas etnográficas e quantitativas (ver Murcott, 1999). Só para dar um exemplo, tomemos o caso do Hartman Group, importante empresa de consultoria dos Estados Unidos. Este grupo realizou em 2000 o estudo “The Organic Lifestyle Shopper: Mapping the Journeys of Organic Consumers”, na qual constata:

“Today’s organic marketplace is not only growing, but also thriving. With organic sales increasing at a rate of 15-20% annually, consumers are experimenting with new organic items and validating that organic is now mainstream. No longer confined to just pockets of the U.S. population, large-scale organic consumption is affecting the way in which manufacturers, distributors and retailers must look at consumers as the center of this category. “(Hartman Group, 2000 http://www.hartman-group.com/).

Este estudo explora de forma qualitativa os estágios do consumo de produtos orgânicos da periferia ao centro do Mercado. Através de análises em profundidade de estilos de vida de consumidores orgânicos, comportamento de consumidores, canais de distribuição e fontes de informação, procuram entender os consumidores orgânicos e como podem ser focalizados de forma mais efetiva. Recentemente este Grupo publicou outro estudo, “Organic Consumer Evolution 2003”, no qual define vários estilos de vida dos consumidores orgânicos e explora como eles integram os produtos nesses estilos.

Estes relatórios contextualizam os consumidores de orgânicos como fazendo parte de profundas transformações culturais na valorização da qualidade de vida e cuidados com a saúde, que influenciam as tendências de consumo. Em resumo, em lugar de considerar que consumidores exclusivamente se orientam por motivos econômicos, mostram que reconhecem as mudanças na esfera cultural e que têm um impacto na forma como as pessoas vivem, e portanto, na forma como consomem produtos, serviços, experiências e comunicações.Este tema também foi objeto de outro estudo do Hartman Group em 2000, “The Wellness Lifestyle Shopper: Mapping the Journeys of Wellness Consumers”, no qual se afirma:

“Consumers and their wellness journeys are complex, especially when we observe them learning about and using products and services that can seriously alter their physical and mental health. Add to this the fact that many health and wellness products and services are entirely “new ” to all but the innermost core consumers, and you have a highly immature market ripe for both opportunity and failure. The consumer segments described in this report, the core, mid-level and periphery purchasers of your products and services, are only now learning about how they can live, shop and buy in what they perceive to be healthier ways. With over $66 billion a year spent on health and wellness products – excluding prescription and OTC drugs – there is significant opportunity to effectively market and sell to these consumers.” (http://www.hartman-group.com abril 2003)

A preocupação com saúde e qualidade nutricional dos alimentos foi citada por 66% dos consumidores orgânicos entrevistados na pesquisa acima citada, realizada pelo Hartman Group em 2000. O conhecimento dos riscos dos pesticidas foi a razão dada por 38%, seguridade alimentar por 30% e as razões ambientais só foram mencionadas por 26% dos consumidores, contradizendo a crença de que os consumidores de alimentos orgânicos são conscientes ambientalistas.

A orientação para o mercado de orgânicos é assumida como uma diretriz prioritária da National Grocers Association (N.G.A.), a associação comercial que envolve o setor independente da indústria de distribuição de alimentos. Os alimentos naturais são considerados como os produtos que crescem mais rapidamente na área dos supermercados[1]. As conclusões de uma conferência sobre consumo de orgânicos mencionam a importância crescente da procura de bem-estar e saúde: “As the fastest growing category in the food industry today, and public concern about health and wellness expected to continue, no retailer can safely ignore this increasingly important facet of the industry. The $5 billion organic market is growing at a rate of five times larger than the growth rate of the overall food industry and doubling in size every 3 1/2 years since 1990. By 2003, the market for organic products is estimated to be over $13 billion.”

(http:/www.nationalgrocers.org/marketcenter.htm#ConsumerSolutions,abril 2003).

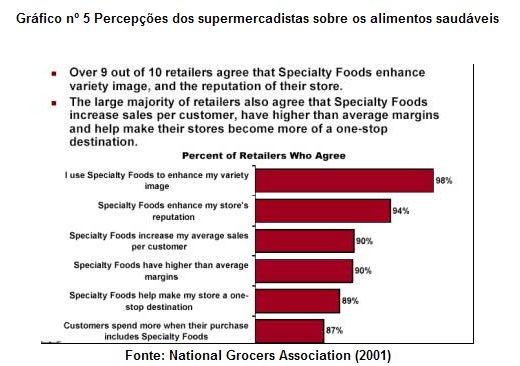

Numa pesquisa realizada, em 2001, pela NGA entre 146 supermercados envolvendo 466 lojas nos EUA, procurou-se levantar as percepções dos supermercadistas em relação ao papel dos alimentos saudáveis. Os resultados estão no gráfico nº 5 e mostram a grande importância dada a estes alimentos para a imagem da loja.

[1] Nos EUA,antes da NOS Nationasl Organic Standard editado pelo USDA (2002) basicamente o que distingue os alimentos orgânicos dos naturais é a forma em que são cultivados, refinados ou processados, e o perfil nutricional do produto final. A definição mais abrangente de alimentos naturais é que se associam com um estilo de vida saudável.

Gráfico nº 5 Percepções dos supermercadistas sobre os alimentos saudáveis

Estas pesquisas apresentam recomendações especificas sobre como organizar um supermercado orientado para esta demanda por produtos saudáveis (Box nº 3).

Box nº 3 Recomendações para supermercadistas se iniciar no mercado de orgânicos e naturais

|

It may seem simple, but it is not as easy as merely adding a few new product lines to the store shelves or setting up a separate natural foods section inside the store. |

Fonte: Natural Foods:A Natural Profit Opportunity, Jonathan M. Seltzer (National Grocer Magazine http://www.nationalgrocers.org/NGNaturalFoods.html )

No Brasil, também esta tendência global tem sido detectada em várias pesquisas de mercado, que apontam o aumento do consumo de produtos identificados como saudáveis. Entre estes, inclui-se o segmento chamado diet/light (dietético, leve), que cresce a taxas anuais de 30% nos últimos anos, segundo dados da Associação Brasileira da Indústria de Alimentos Dietéticos e para Fins Especiais (ABIAD). Segundo a Associação Brasileira da Indústria Alimentícia (ABIA), somente as vendas de light e diet corresponderam, em 2001, a cerca de US$ 1,7 bilhão, dos US$ 47 bilhões faturados pelo setor. Isso significa um crescimento de 962,5% em 11 anos. Desde 1990, a média de lançamentos pulou de 40 a 80 por ano. A Unilever Besfoods realizou uma pesquisa no Brasil onde constatou um amplo conceito de saúde, envolvendo qualidade de vida e prevenção com alimentos que dêem prazer e sabor. As indústrias de alimentos projetam um faturamento de US$ 7 bilhões para produtos light ou diet em 2005. (Valor econômico, 8/5/2003; SuperHiper, junho 2002).

3. Um estudo sobre perfil dos consumidores orgânicos desde o ponto de vista do setor supermercadista no Brasil

Para entender as estratégias do setor supermercadista no Brasil em relação aos FLV orgânicos, observamos que é crucial situar as propostas no contexto das estratégias mais amplas para o setor de FLV. Por isto, neste item relacionaremos uma pesquisa realizada pelo setor sobre os consumidores de FLV e outra sobre os consumidores de FLV orgânicos.

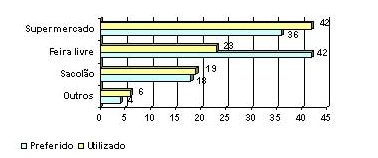

Numa pesquisa realizada pela revista Frutifatos em supermercados de São Paulo e Grande São Paulo sobre o FLV, foram entrevistados 906 consumidores em 1998. Comparando-se os supermercados com outras alternativas de locais de compra como a feira-livre, sacolão e quitanda, os consumidores indicaram preferência pelos supermercados por razões de higiene, da melhor forma de exposição dos produtos, praticidade, forma de atendimento e preço, enquanto a feira livre foi apontada como tendo produtos mais frescos e de maior variedade. De modo geral, a pesquisa indica que os supermercados atendem a fatores qualitativos e as feiras-livres aos quantitativos, ao passo que as outras alternativas não receberam respostas significativas. Na média, quase 50% dos consumidores indicaram os supermercados como o melhor local para a compra, ficando a feira-livre em segundo lugar com 27%, o sacolão com 19% e a quitanda com 2%; 5% não souberam informa ( Tabelas nº 9 e 10 e Gráfico nº 6 )

Tabela nº 9 Os principais locais de compra de FLV para os consumidores. Em %

|

Locais |

Região |

Classe de renda |

||

|

|

GSP |

ISP |

A/B |

C/D/E |

|

Supermercado |

75 |

79 |

79 |

74 |

|

Feira Livre |

72 |

77 |

54 |

63 |

|

Sacolão |

30 |

47 |

32 |

36 |

|

Quitandas |

6 |

6 |

5 |

5 |

|

Outros |

3 |

5 |

6 |

3 |

Fonte: Frutifatos (dezembro 1999)

Gráfico nº 6 Local preferido e utilizado para compra. Em %

Fonte: Frutifatos (dezembro 1999)

Tabela nº 10 Motivos de escolha de equipamentos varejistas de hortifruti.